「40代になったら親の相続を考えるべき?」

「相続対策にはどんな方法がある?」

40代になると親も高齢になることから、相続対策を検討するタイミングです。相続税は年間約36万人の方が納付されており、平均納税額も1,800万円と高額です。

そのため、事前に相続対策を行っておかなければいけません。しかしどのような対策があるのかわからない方も多いのではないでしょうか。

この記事では40代になったら親の相続を考える3つの理由と、相続対策方法を紹介します。最後には相続対策をする前に行うべき3つの行動を解説するので、親の相続を検討している方はぜひ参考にご覧ください。

40代になったら親の相続を考えるべき3つの理由

40代になると親も高齢となるため、相続を検討するタイミングです。

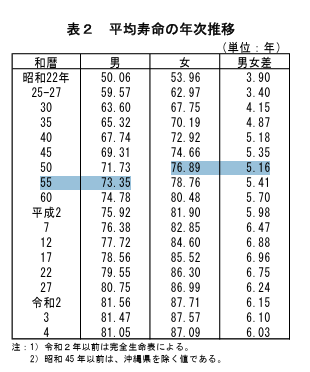

日本人の平均寿命は厚生労働省が発表している「主な年齢の平均余命 」を確認すると、男性で81歳、女性は87歳です。

いつ何があるかわからない年齢にもなることから対策を検討する必要があります。

さらに以下の3点も親の相続を考える理由として挙げられます。

- 相続が発生してからでは対策できない

- 認知症になると財産を自由に動かせない

- 親の判断力が低下する

それぞれの理由について、ひとつずつ確認しておきましょう。

相続が発生してからでは対策できない

相続対策は相続が発生してからでは行うことができないため、親が生前中に行う必要があります。

相続対策は「相続税」と「相続争い(争続)」の2つが必要ですが、どちらも被相続人(亡くなった人)が主体となって行う対策が多いです。

亡くなってからでは相続税の節税はできないうえ、遺産分割等の方法と割合をまとめていないと相続人同士でトラブルになる可能性も高まります。

一見仲の良い親族間であっても、いざ財産を目の当たりにすると、揉めてしまうケースも多いため、40代となった際、親の相続を考慮しておく必要があります。

認知症になると財産を自由に動かせないため

認知症となった場合、法律上判断能力が乏しいとみなされ、自身で資産を動かすことができなくなります。

例えば現金を使って不動産投資すると、相続税の課税対象額を圧縮することができ、相続税の節税が可能となります。しかし、認知症などで資産を動かせない状態になると、相続対策ができません。

さらに、親の預金口座の引き出しが難しくなったり、保険の解約が困難となり、生活費の確保も大変です。そのため、認知症になる前に相続対策を行っておく必要があります。

しかし「自分の親は元気だから認知症は大丈夫だろう」と考えている方もいらっしゃいます。

厚生労働省が発表した「認知症の人の将来推計」を確認すると、日本での認知症は、65歳以上の高齢者の5人に1人が発症するとされています。40代の方の親は、60代から70代という年齢のケースが多く、いつ認知症になるのかわからないため、早期に対策が求められます。

親の判断力が低下するため

高齢になるほど判断能力が低下し、適切な判断ができなくなったり、文字が書けない状態になる懸念があるため、早めに相続対策を行う必要があります。

文字が書けないと遺言書を自筆で作成できなかったり、資産を動かすため法律行為などが行うことができないため、生前中の相続対策に制限が生じます。

その結果、相続税の節税だけでなく、遺産分割も円滑にできず、相続人同士でのトラブルになる可能性も高くなるため、親が高齢になる前に相続対策を行うべきでしょう。

相続税対策方法

相続税の平均納税額は1,800万円と高額です。もちろん人によって納税額は異なりますが、決して安い金額ではありません。少しでも納税額を抑えるためにも、ここでは5つの節税方法を紹介します。

- 生前贈与

- 贈与特例の利用

- 生命保険金の非課税枠の利用

- 不動産の有効活用

- 養子縁組

ひとつずつ確認しておきましょう。

生前贈与

生前贈与を行えば、被相続人の遺産を減らすことができ、納税額を抑えることが可能です。生前贈与とは、被相続人が生前中に財産を相続人に贈与することです。

「暦年贈与」では、贈与を受けとる人(受贈者)1人当たり、年間110万円までは非課税となります。

ただし、110万円以上の財産を贈与する場合には申告が必要、贈与税の課税対象となるため注意が必要です。

さらに、贈与に関する税制改正が行われ、相続が発生する7年前までの贈与に関しては、相続財産に加算して相続税を計算することとなりました。これを「持ち戻し」と呼びます。令和6年現在は3年前まで、徐々に年数が増えて、令和13年には7年前まで「持ち戻し」が適用されることとなりますので、注意が必要です。

一方、最大2,500万円までの贈与に対して、贈与税を非課税にすることができる「相続時精算課税制度」があります。名前の通り、相続が発生した時は、贈与した財産を相続財産に加算して相続税を計算すること、また「暦年贈与」との併用が出来ない選択制のため、節税効果の限定的な、使い勝手のよくない制度でした。

しかしこの点も大きな改正があり「相続時精算課税制度」の中に、年間110万円の基礎控除枠が出来ました。この範囲内であれば申告なく贈与が可能となり、なおかつ「持ち戻し」の対象外となります。

この事によって、一気に注目を浴びている「相続時精算課税制度」も活用を検討しましょう。

いずれにしても、生前贈与を行う際は、タイミングと贈与額がポイントとなるほか、適用となる要件、相続の全体像も把握しておくことが重要です。

相続専門の税理士やコンサルタントなどの専門家に相談してから検討しましょう。

贈与特例の利用

贈与特例を利用すれば、年間110万円以上の生前贈与を行っても非課税となり、相続税の圧縮が可能です。

特例は以下の4つ挙げられます。

- 配偶者控除

婚姻関係が20年以上続いた夫婦が、居住用不動産の贈与、または取得資金の贈与であれば、2,000万円まで非課税にすることが可能です。

- 住宅取得等資金贈与

18歳以上で年間所得が2,000万円未満の子供や孫がマイホームを取得する際、父母や祖父母などから資金の贈与を受ける場合に適用できます。

以下の表の通り、建物の性能によって非課税枠が設けられています。

| 新築住宅の取得 | |

|---|---|

省エネ住宅

| 一般住宅 |

| 1,000万円まで非課税 | 500万円まで非課税 |

- 教育資金の一括贈与

30歳未満の子供や孫へ、教育資金を一括贈与する場合、最大1,500万円まで非課税にすることが可能です。

※金融機関等への信託(教育資金管理契約)が必要です

- 結婚・子育て資金の一括贈与

子供や孫の結婚・子育てに関わる資金は最大1,000万円まで非課税となります。子供や孫が18歳以上50歳未満であれば、令和7年3月31日まで使用できる制度です。

※金融機関等への信託(結婚・子育て資金管理契約)が必要です

生命保険金の非課税枠の利用

生命保険金は「被相続人死亡後の相続人の生活の支え」という考えから非課税枠が設けられています。

| 生命保険の非課税枠=500万円×法定相続人 |

保険料を被相続人が負担していた場合、相続人に支払われても被相続人の相続財産としてみなされます。しかし、法定相続人が2人の場合、1,000万円までは非課税となるため、相続税の課税対象額を抑えることができ、節税につながります。

不動産の有効活用

現金や金融機関の融資を利用して不動産を活用すると、相続税の節税につながります。

現金の場合、そのままの金額が相続税の課税対象額となります。しかし現金を使って不動産投資すれば、評価額が低くなり、相続税の節税につながります。

例えば現金1億円を保有していた場合、1億円に対して相続税が課せられます。しかし現金1億円分で不動産を購入した場合、6,000万円〜7,000万円ほどに評価額が圧縮されるため、課税対象額を抑えることができます。

また金融機関から不動産投資の資金を借入した場合、残債を課税対象額から差し引くこともできます。ただし不動産の活用は家賃収入が得られるうえ、残債が減っていくことを考慮すると、不動産の活用タイミングが重要です。必ず専門家に相談してから活用を検討しましょう。

養子縁組

養子縁組を行えば、法定相続人が増えるため相続税の節税が可能です。相続税は、遺産総額に対して基礎控除額を差し引いた金額が課税対象額となります。

| 基礎控除額=3,000万円+600×法定相続人の数 |

法定相続人が多くなるほど、課税対象額を抑えることができます。ただし、養子縁組は被相続人に実子がいる場合は1人まで、実子がいない場合は2人までと制限があるため注意してください。

争続対策

相続対策は相続税の他に、親族間での遺産トラブルも考慮しておかなければいけません。裁判所が公表している令和4年 司法統計年報3 家事編を確認すると、1年間で1万2,981件もの遺産分割関係事件が発生していることがわかります。

仲の良い親族であっても、遺産トラブルになる争相続に発展する可能性が高いため、ここでは争続対策を3つ紹介します。

- 家族間で話し合いを行う

- 親に遺言書を作成してもらう

- 家族信託で財産管理を行う

ひとつずつどのような対策なのか確認しておきましょう。

家族間で話し合いを行う

最も有効なのは、家族間で相続について話し合いをしておくことです。親の死後の話はしにくいかもしれませんが、遺産トラブルに発展させないためには重要です。

遺産トラブルの多くは、「誰がどの遺産を相続するのか」「遺産分割の割合が不公平」という理由です。そのため、親の生前中に「遺産をどう分けるかについて」話し合いをしておくと、相続が発生した時の遺産分割がスムーズに進めることができます。

親に遺言書を作成してもらう

家族間で話し合いをしてまとまった内容を、遺言書という形で残しておけば、より円滑な相続が可能です。

遺言書とは、遺産分割の割合と相続人を記載した書類であり、法的な効力があります。家族間で話し合いをした内容を遺言書に記載しておけば、遺言通りに相続することができ、トラブルに発展する可能性は低くなります。

ただし、遺言書の作成は書式や内容が要件を満たしていない場合は、すべての内容が無効となります。

自筆証書遺言・公正証書遺言など、方式もいくつかありますので

専門家のサポートを受けながら作成することをおすすめします。

家族信託で財産管理を行う

親が認知症となった時に備えて家族信託による信託契約を結んでおけば、本人に代わって財産管理を行うことができます。家族信託とは自身(委託者)の財産の管理・処分についての権限を家族(受託者)に託し、そこから生まれる収益の受取先(受益者)を指定出来る制度です。

将来的に親が認知症を患い、資産運用や契約などの行為ができなくなってしまった場合にも、信託を受けた家族が財産を管理・処分できるほか、財産から生まれた収益を親が受けとることも出来るため、子世代の経済的負担や不安を軽減する効果があります。例えば、施設への入所費用や生活費を、信託財産から生まれた収益でまかなうということが出来るわけです。

また、生前から死後にかけての財産管理方法や死後の財産帰属先を取り決めることができ、相続トラブルを防ぐことにもつながります。

相続対策をする前に行う3つの事項

相続対策方法を紹介しましたが、対策を始める前に行うべき3つの事項が挙げられます。

- 相続に関する知識を深める

- 専門家に納税額のシミュレーションを行ってもらう

- エンディングノートでやることリストをまとめておく

自分に合った相続対策をするためにも、ひとつずつ確認しておきましょう。

相続に関する知識を深める

相続対策を行う前に、相続に関する知識を深めておくことが大切です。

知識がないまま相続対策を行っても、「何をやっているのか」「なんの対策なのか」わからない状態となってしまいます。その結果、対策の効果がうまく発揮せず、失敗に終わってトラブルになるケースも多いです。そのため勉強会などに参加し、相続の基礎を学んでから対策を行うようにしましょう。

当社では月に2度、勉強会を2つのグループに分けて開催しております。通常1度の勉強会の参加費が1,500円かかるところ、現在キャンペーンを開催しており、無料で参加することができます。

1月25日に開催した【第一回】不動産相続勉強会では、事前予約で満席・キャンセル待ちとなるほど、高い関心を頂き、受講後のお客様アンケートでも満足度100%の評価を頂きました。

これから相続について知識を身に付けたいという方は、ぜひ一度ご参加ください。

専門家に納税額のシミュレーションを行ってもらう

相続税がいくらかかるのかを専門家にシミュレーションしてもらいましょう。現状の相続税を事前に計算しておけば、どの方法が必要な対策であるのかわかります。

例えば納税額が数十万円程度であれば、贈与特例や生命保険の非課税枠の利用などで圧縮できます。しかし数百万円など高額な場合は、不動産等も含めてさらに計画的な節税対策が必要となります。

自分に合った相続税の対策を見つけるためにも、まずは相続税のシミュレーションが必要です。

当社ではお客様の相続税シミュレーションのサポートを行っております。提携している税理士をご紹介させていただいており、現状の相続税を知りたい方はぜひ一度ご相談くださいませ。

エンディングノートでやることリストをまとめておく

相続対策をする前に、エンディングノートでやることをまとめておきましょう。エンディングノートとは、自身が亡くなる前までにやることをまとめたノートです。

エンディングノートを作成すれば、これから相続に向けて何を行えばよいか一目でわかるようになり、適切な相続対策を選択することができます。親に作成してもらうだけでなく、自分で親の相続についてまとめておくのも有効です。

エンディングノートについて詳しく知りたい方は「終活は老後?の勘違い 家族が円満に相続するための2つの行動とは」を参考にして下さい。

また、みんなで一緒にエンディングノートを作る会「終活ノート作成サロン(仮)」も開催予定ですので、このような機会をご活用ください。

まとめ

40代になると、親が高齢になるだけでなく、認知症などのリスクも高まることから相続について検討しなければいけません。相続は相続税だけでなく、親族間とのトラブルにもなりかねないため、それぞれ対策が必要です。

自分に合った対策を見つけるためにも、まずは相続に関する知識を身に付けることが大切です。当社では勉強会を定期的に開催しております。また相続に関する個別相談も承っておりますので、ぜひ一度ご相談ください。